Varainhoidon markkinakatsaus toukokuu 2023

Millainen tilanne markkinoilla on ollut toukokuussa 2023? Säästöpankkien Varainhoidon salkunhoitajat analysoivat katsauksessa sijoitusmarkkinoita sekä talouden tilannetta.

Millainen tilanne markkinoilla on ollut toukokuussa 2023? Säästöpankkien Varainhoidon salkunhoitajat analysoivat katsauksessa sijoitusmarkkinoita sekä talouden tilannetta.

Maailmantalouden kasvu on hidastumassa. Esimerkiksi kansainvälinen valuuttarahasto IMF odottaa maailmantalouden kasvun hidastuvan viime vuoden 3,4 %:sta 2,8 %:iin tänä vuonna. Näköpiirissä on siis vaisua kasvua, mutta ei suurempaa romahdusta. Erityisesti länsimaissa kasvun odotetaan hidastuvan. Keskuspankkien koronnostot alkavat hiljalleen purra reaalitalouteen ja aktiviteetti rauhoittuu. Myös pankkien lainananto on vähentynyt.

Eniten korkojen nousu ja lainahanojen kiristyminen ovat iskeneet korkoherkkiin aloihin, kuten asuntomarkkinoille ja rakentamiseen. Palvelusektorilla näkymät ovat yhä kohtuullisen hyvät, kun taas teollisuudessa näkymät ovat heikentyneet selvästi.

Inflaatio on ollut talouden murheenkryyni jo parin vuoden ajan. Inflaatio on kuitenkin maltillistunut USA:ssa jo viime kesästä ja euroalueellakin viime syksystä lähtien. ”Todistusaineisto” inflaation rauhoittumisesta on lisääntynyt viime viikkoina. Yritysten tuotantokapeikot ja toimitusvaikeudet alkavat olla historiaa ja raaka-aineiden hinnat ovat kääntyneet selvään laskuun. Tuoreimmat tilastojulkistukset Euroopasta kertovat niin kokonaisinflaation kuin ydininflaationkin nousun rauhoittuneen euroalueella toukokuussa. Inflaation taso on toki yhä korkea, mutta suunta on oikea.

Inflaation maltillistuminen mahdollistaa sen, että keskuspankkien koronnostot ovat lähestymässä loppuaan. USA:ssa odotetaan vielä yhtä nostoa, Euroopassa kahta. Hetken voi korkojen nousu siis vielä jatkua, mutta tämän syklin huipputaso alkaa jo häämöttää. Ensi vuonna korkojen odotetaan jo laskevan.

Suomen talous ajautui viime vuoden lopulla taantumaan, kun BKT supistui 3. ja 4. neljänneksellä. Vuoden ensimmäisellä neljänneksellä taantuman selkä taitettiin ja talous kääntyi jälleen 0,2 %:in kasvuun. Kasvunäkymät ovat kuitenkin varsin vaisut, eikä uudenkaan taantuman riskiä voida poissulkea. Lähineljännekset kitkutetaankin odotuksemme mukaan nollakasvun ympärillä ja kokonaisuutena Suomen talous supistuu 0,5 % kuluvana vuonna.

Nykyinen taloustilanne on iskenyt erityisen vahvasti kuluttajiin, jotka ovat tunteneet hintojen ja korkojen nousun nahoissaan. Kuluttajien tilanne alkaa näkemyksemme mukaan loppuvuonna helpottaa, kun inflaatio maltillistuu ja palkankorotukset ja erilaiset kertaerät tuovat helpotusta ostovoiman supistumiseen.

Yritysten tuloskunto sen sijaan on heikentymässä, mutta mitään dramaattista pudotusta tuskin nähdään. Erot eri toimialojen välillä ovat suuria: rakennussektorilla näkymät ovat heikoimmat ja teollisuudenkin hyvä meno hyytyy hiljalleen. Palvelusektorilla sen sijaan näkymät ovat edelleen kohtuullisen hyvät.

Lyhyen aikavälin suhdannenäkymä on siis varsin vaisu. Myös Suomen pitkän aikavälin kasvupotentiaali on matala. Mutta valoa pidemmän aikavälin näkymiin on viime aikoina lisännyt se, että Suomeen ollaan suunnittelemassa isoa määrää erilaisia vihreän siirtymän investointeja. Parhaimmillaan nämä investoinnit generoivat liiketoimintaa ja talouskasvua laajemminkin. Suomelle on avautunut uusi mahdollisuuksien ikkuna, joka kannattaa nyt käyttää mahdollisimman tehokkaasti hyväksi.

Henna Mikkonen

Säästöpankkiryhmän pääekonomisti

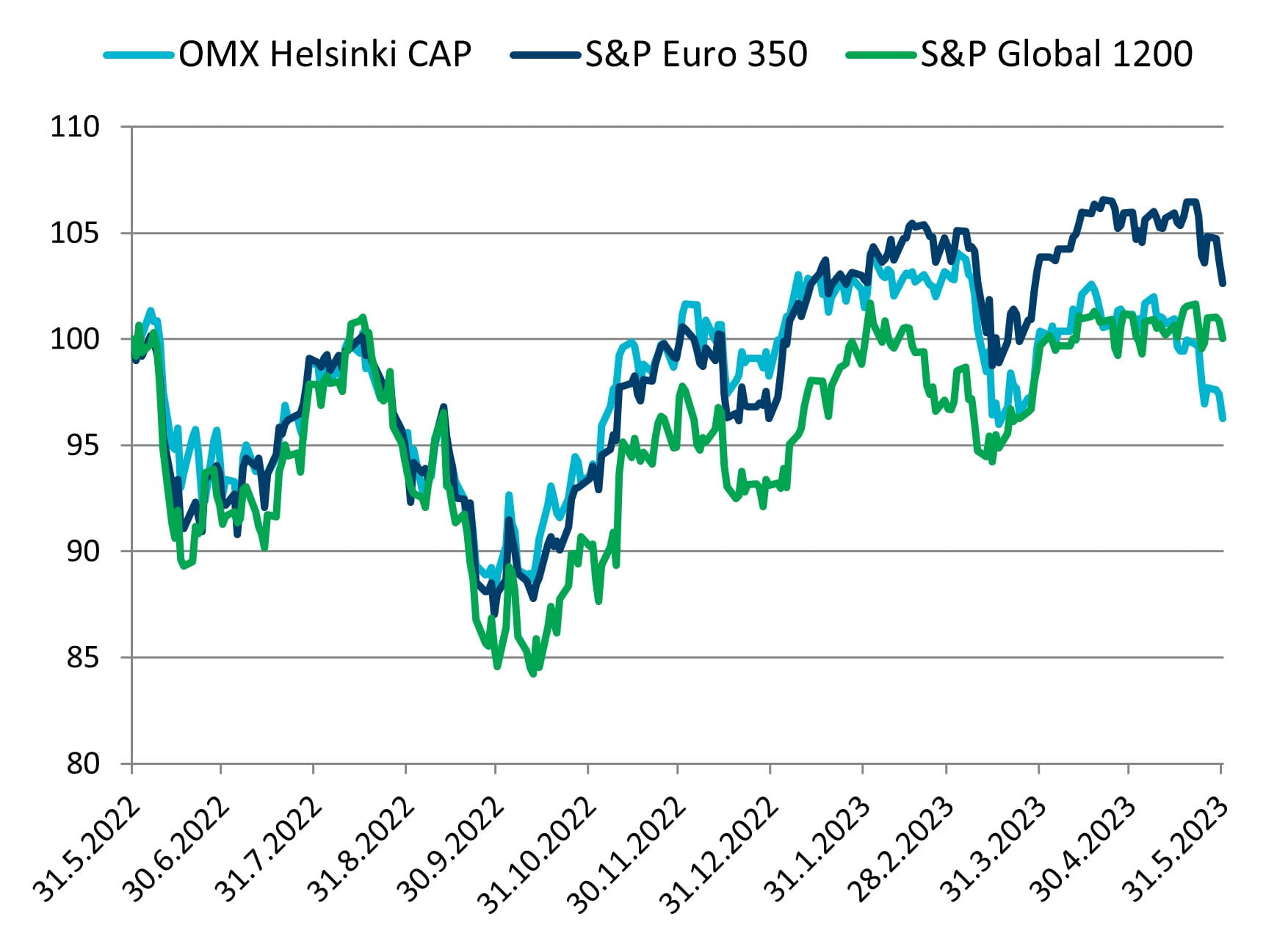

Osakemarkkinoiden positiivinen kehitys jatkui toukokuussa huolimatta odotuksia heikommasta talousdatasta. Nousu selittynee pitkälti muutamien teknologiayhtiöiden kehityksellä.

Tuloskausi oli pitkälti odotusten mukainen. Kysyntä on edelleen kohtalaisen hyvällä tasolla, mutta hidastumista on havaittavissa.

Toimitusketjut ovat pitkälti normalisoituneet, joten tarve turvapuskureille on pienentynyt ja sitä kautta tilauskäyttäytymien on normalisoitumassa. Varastojen pienentäminen jatkunee kuitenkin edelleen.

Hyödykehintojen laskiessa ja tavaroiden saatavuuden parannuttua, mahdollisuus nostaa hintoja on rajattu. Hinnankorotukset ovat olleet tärkeä liikevaihdon ja tuloskasvun ajuri edellisen vuoden aikana. Näiden vaikutus tulee pienentymään ja volyymikehitys nousee isompaan rooliin tuloskehityksen osata.

Talouden ennakoivat indikaattorit viestivät toimintaympäristön hidastumisesta, mikä tulee heijastumaan loppukysyntään seuraavan puolen vuoden aikana. Näemme että tulosennusteissa on edelleen laskupainetta.

Markkinatunnelma on pintapuoleisesti hyvä. Pinnan alla on kuitenkin havaittavissa epävarmuutta, suhdanneherkkien ja epälikvidien (pienyhtiöt) osakkeiden kehitys on ollut heikkoa.

Pidämme edelleen osakeriskin neutraalissa. Rahastoissa olemme asemoituneet jonkun verran normaalia puolustavammin.

Johan Hamström

Osakesalkunhoitaja

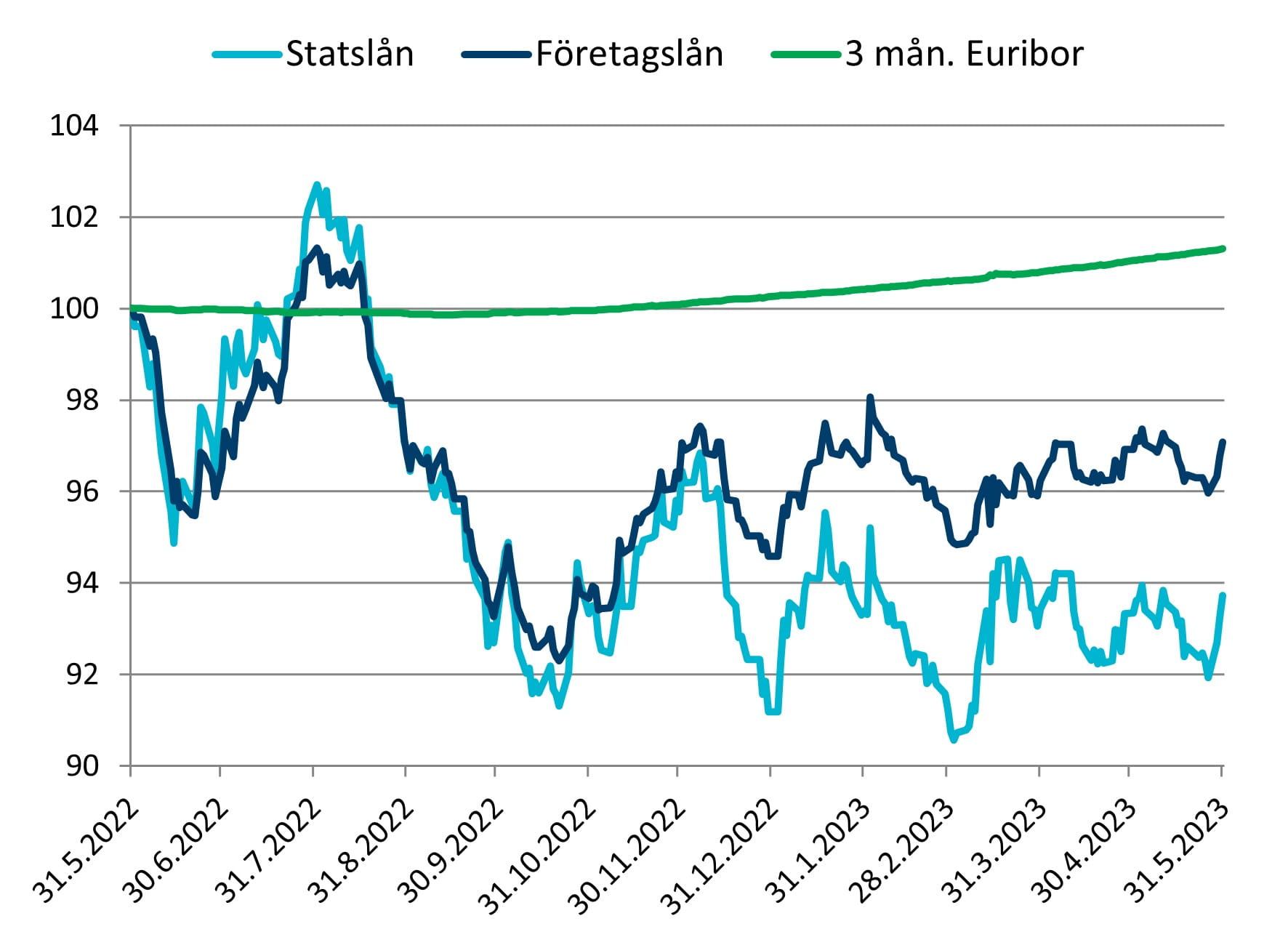

Korkomarkkinat kehittyivät hajanaisesti toukokuussa. Euroalueella valtionlainat ja yrityslainat nousivat kautta linjan, kun taas Yhdysvalloissa suunta oli alaspäin. Korot heiluivatkin huomattavasti toukokuun aikana päätyen kuitenkin lähelle kuun alun tasoja. Heilunnasta huolimatta maaliskuun alun huipputasojen lähelläkään ei euroaluella käyty.

Inflaatiopaineet alkavat hellittää, joten pitkien korkojen huippu saattaa hyvinkin olla jo takana.

Fed nostaa tässä syklissä ohjauskorkoaan korkeintaan enää kerran ja Euroopan keskuspankki (EKP) korkeintaan kaksi kertaa, mikä saattaa jo hyvinkin olla politiikkavirhe.

Tässä valossa ainoa tekijä, joka saattaa puskea pitkiä korkoja vielä yli edellisten huippujen on EKP:n ns ”QT”, jossa se antaa valtionlaina yms. omistustensa erääntyä tällä hetkellä 15 mrd kuukausivauhdilla ja ensi kuusta lähtien n. 25–30 mrd kuukausittain. Eurovaltioiden tulee siis löytää kuukausittain uusia sijoittajia noille rahamäärille, mikä saattaa nostaa korkoja.

Mikko Rautiainen

Korkosalkunhoitaja

Euroopan talous ja osakemarkkinat eivät ole olleet sijoittajien fokuksessa miesmuistiin. Poliittinen toimintaympäristö on haastava, väestö vanhenee, kasvu on aneemista ja olemme jäämässä suurvaltojen jalkoihin monella rintamalla. Mutta toisaalta pessimismi ja skeptisyys luovat myös hyvät edellytykset onnistuneelle hylättyjen helmien metsästykselle.

Sijoittamalla osakkeeseen ostetaan osa yritystä, ei maanosaa tai valtioita. Se että yritys sattuu olemaan listattuna eurooppalaisen maan osakemarkkinoilla ei tarkoita, että sen kohtalo on sidottu sen maan tai maanosan kehitykseen.

Euroopassa listatut yritykset ovat monikansallisia toimijoita. Esimerkiksi rahaston omistamien yhtiöiden liikevaihto jakautuu seuraavasti: Eurooppa 40 %, Kehittyvät Markkinat 35 % ja Pohjois-Amerikka 25 %. Menestyksekkäät yritykset pyrkivät jatkuvasti muokkaamaan toimintaansa toimintaympäristön muuttuessa, investoimalla sinne missä kannattavia mahdollisuuksia on tarjolla. Tässä mielessä eurooppalainen yritys eroaa huomattavasti eurooppalaisesta valtiosta.

Euroopan markkinoilla on listattu monia toimialansa ylivoimaisia tähtiä (LVMH, ASML, Nestle, L’Oreal, Atlas Copco), mutta myös liuta kehäraakkeja. Tästä syystä osakevalinta korostuu.

Meitä kiinnostaa yksinomaan yritykset, joiden arvioimme pystyvän kasvattamaan osakekohtaista arvoa yli ajan.

Tällaiset yritykset toimivat usein markkinoilla missä puhaltaa myötätuuli. Niitä ohjaavat osaavat ja motivoituneet tekijät, joilla on oikeanlaiset työkalut louhia näiltä markkinoilta arvoa.

Suosimamme yritykset tuottavat huomattavaa kassavirtaa, jota ne pystyvät investoimaan takaisin liiketoimintaansa houkuttelevalla tuotolla ja näin luomaan kasvua ja lisäämään kassavirtaa. Yli ajan tämä yhtälö kasvattaa yrityksen arvoa.

Tuottoa ei synny, jos maksamme liikaa, tästä syystä olemme ainoastaan kiinnostuneita sijoittamaan silloin kun arvioimme, että edellä mainittu arvonluontipotentiaali ei vielä heijastu vallitsevissa hinnoissa.

Toisin sanoen sijoitamme osakekohtaista arvoa kasvattaviin yhtiöihin kohtuullisella hinnalla ja pyrimme luomaan tällaisista sijoituksista mahdollisimman iskunkestävän salkun.

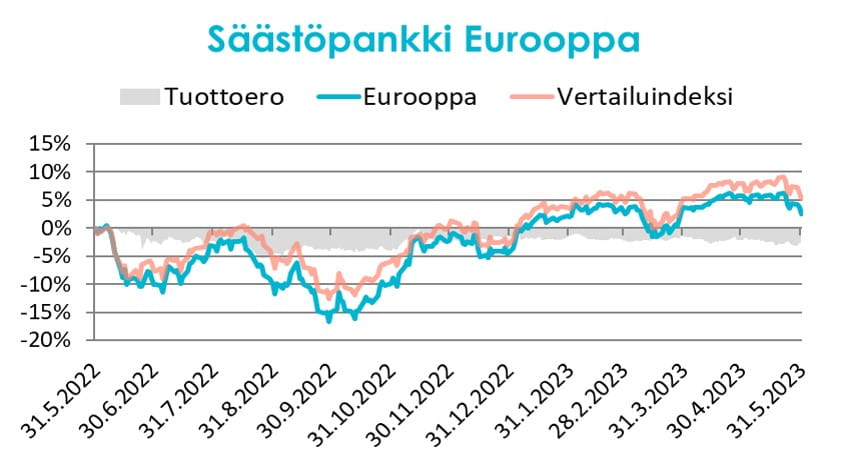

Olen hoitanut rahastoa tällä samalla lähestymistavalla alkuvuodesta 2011. Matkan aikana on sattunut ja tapahtunut, mukaan on mahtunut hyviä ja huonoja vuosia, odottamattomia tapahtumia ja käänteitä. Tästä huolimatta salkku on tuottanut tällä ajanjaksolla +7,6 % p.a. ylittäen markkinatuoton +0,6 %-yksikköä p.a.-kulujen jälkeen.

Tarinan opetus on se, että pitkäjänteinen osakesäästäminen, ilman turhaa hötkyilyä kannattaa ja että sijoitusstrategiansa kannattaa valita huolella.

Korkosalkunhoitaja Mark Mattila, korkosalkunhoitaja Mikko Rautiainen, korkosalkunhoitaja Evgeny Artemenkov, osakesalkunhoitaja Anders Pelli, Säästöpankkiryhmän vastuullisuusjohtaja Virve Valonen, Säästöpankkien Varainhoidon johtaja Petteri Vaarnanen, salkunhoitaja Lassi Kallio, osakesalkunhoitaja Olli Tuuri, osakesalkunhoitaja Johan Hamström.