Placeringsordlista

Hur skiljer sig fonder från varandra? Och vad betyder nettoinvesteringstakt eller High Yield? Slå upp förklaringarna till termerna i placeringsordlistan.

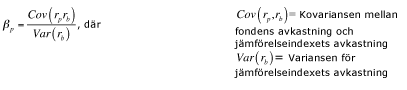

En riskmätare som beskriver ett värdepappers eller en fonds marknadsrisk. Om beta överskrider 1, är fonden känsligare för förändringar på aktiemarknaden än fonder i genomsnitt. Beta kan också ha minustecken, vilket innebär att fondens värde i genomsnitt rör sig i motsatt riktning än den allmänna marknadsutvecklingen.

Beta beskriver känsligheten för förändringar i fondens värde i förhållande till förändringar i marknadens värde. Förändringar i fondens jämförelseindex används för att beskriva förändringar i marknadens värde. Betavärdet berättar hur mycket fondens värde förändras procentuellt sett när marknadens värde förändras med en procentenhet.

Den viktigaste egenskapen för en Hedgefond är att kunna blanka placeringsinstrument och på så sätt gardera sig mot marknadsrisken. Strategierna, placeringsinstrumenten och risknivån kan variera kraftigt mellan de enskilda Hedgefonderna.

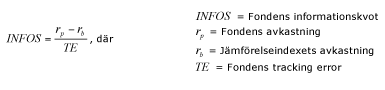

Informationskvoten är fondens och indexets avkastningsdifferens i förhållande till tracking error. Informationskvoten beskriver hur mycket årlig extra avkastning har uppnåtts i förhållande till aktiv risk som tagits.

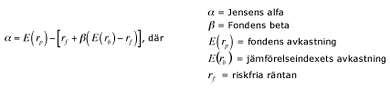

Jensens Alfa beskriver fondens extra avkastning i förhållande till marknadsrisken.

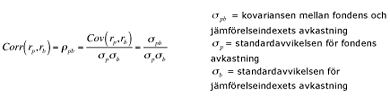

Korrelationen beskriver det lineära beroendeförhållandet mellan fondens och jämförelseindexets avkastningar. Korrelationen kan variera mellan -1 och 1. Beroendeförhållandet är perfekt om fondens korrelation med sitt jämförelseindex är 1. Om korrelationen är noll finns inget beroende.

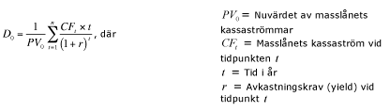

Macaulay's duration är en genomsnittlig vägd löptid för kommande kassaströmmar (återbetalning av räntor och kapital) för ett masskuldebrev (eller en räntefondsportfölj). Som vikter används kassaströmmarnas betalningstidpunkter. Beräkningsformel:

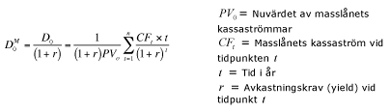

Modifierad duration anger hur känsligt räntefondens värde är för förändringar i räntenivån, dvs. med hur många procent fondens värde ändras när räntenivån sjunker eller stiger med en procentenhet. Ju högre talet är, desto större är risken (känsligheten för värdeförändringar).

Modifierad durationär ett mått på masskuldebrevlånets (eller fondandelens) avkastnings- och prisrisk. En lång duration berättar om en större risk. Den modifierade durationen härleds från den ovan presenterade Macaulay's duration enligt följande formel:

Exempel: Om durationen är 2, stiger masskuldebrevets pris med 2 %, när ränteavkastningen sjunker med en procentenhet. Om den modifierade durationen är -2, förändrar en räntehöjning med en procentenhet masskuldebrevets pris med -2 * 1 % dvs. -2,0 %.

På basen av durationen förändras masskuldebrevslånets pris i procent approximativt enligt följande:

Fondens Placeringsgrad (delta) beskriver fondens värdeförändring i förhållande till fondens totalvärde om man antar att det sker en lika stor och likriktad förändring i alla fondens positioner. Fondens delta beräknas genom att dividera fondens deltakorrigerade värde med fondens totalvärde.

Fondens deltakorrigerade värde fås genom att summera de köpta och sålda aktiernas marknadsvärden och addera derivatpositionernas deltakorrigerade marknadsvärde till summan.

Sharpe-kvot - Fondens riskjusterade avkastning.Sharpekvoten mäter den extra avkastning man erhållit utöver den riskfria räntan i förhållande till avkastningens volatilitet. Ju större fondens Sharpekvot är, desto bättre har fonden avkastat i förhållande till dess risk. En positiv Sharpekvot är ett tecken på lönsam risktagning och en negativ kvot anger avkastning som är sämre än den riskfria räntan.

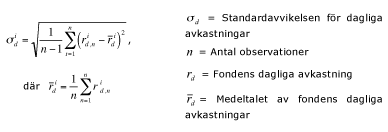

Tracking Error beskriver hur noggrant placeringens avkastning har följt jämförelseindexets avkastning. Om fondens tracking error är högt har fondens avkastning varierat stort i förhållande till jämförelseindexets avkastning. På motsvarande sätt avslöjar ett lågt tracking error att fondens historiska avkastningar varit nära jämförelseindexets avkastningar. Generellt sett har aktivt förvaltade fonder ett högre tracking error än passivt förvaltade fonder. Målet för indexfonder är ett lågt tracking error.

Tracking error kalkyleras som standardavvikelsen av differensen mellan fondens och jämförelseindexets logaritmiska dagsavkastning.

![]()

Riskmätare som beskriver variationerna i värdet på värdepapper. Talet kalkyleras på basis av den dagliga avkastningens medelspridning och anges i procent per år. Volatiliteten beskriver standardavvikelsen i fondens avkastning. Ju större fondens dagliga förändringar är i förhållande till den genomsnittliga dagliga förändringen, desto större är fondens volatilitet. Ju större volatilitet fonden har, desto större är osäkerheten förknippad med placeringens framtida avkastning.

Den dagliga volatiliteten kan konverteras till en årlig volatilitet med hjälp av följande formel:

![]()

De placeringsalternativ som finns på www-sidan sparbanken.fi, såsom fonder förvaltat av Sp-Fondbolag är inte placeringsförslag i sig. För att kartlägga din egen riskprofil och riskbenägenhet ber vi dig boka tid hos en specialist innan du fattar ett placerinsbeslut.